大型综合环境管理服务运营商中国清洁清洗行业等级资质国家一级资质

商务合作热线0755-82400160

《2022年中国环卫服务行业专题调研与深度分析报告》涵盖环卫服务行业政策环境、市场需求、竞争格局、全国重点省市发展情况、龙头企业经营状况以及在各个细分领域的布局与进展、行业发展趋势与前景预测、投资机会挖掘等深度内容和全面数据。

《2022年中国环卫服务行业专题调研与深度分析报告》对预知环卫服务行业需求前景、国家政策走向、竞争对手的业务布局、紧紧抓住相关领域的投资机会、制定公司应对战略与实施方案等都有很高的参考价值。

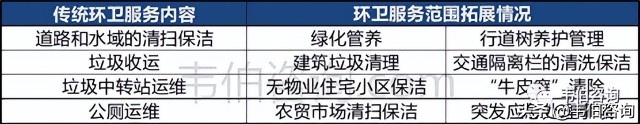

传统环卫服务的范围主要包括:道路和水域的清扫保洁、垃圾收运、垃圾中转站运维和公厕运维等;随着城市管理要求的提高,环卫服务的内容逐渐拓展到绿化管养、建筑垃圾清理、无物业住宅小区保洁、农贸市场清扫保洁、行道树养护管理、交通隔离栏的清洗保洁、“牛皮癣”清除、突发应急处理事项等更大的范围。

图表1:传统环卫服务范围及拓展情况

资料来源:Wind、韦伯咨询

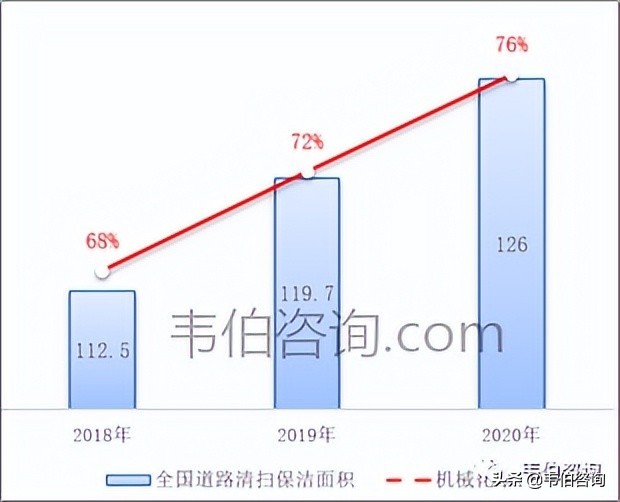

一、全国道路清扫保洁面积突破126亿平米,机械化率超70%

2020年度全国道路清扫保洁面积突破126亿平方米,比2019年度增加6.34亿平方米,同比增长5.3%。2020年全国道路机械化清扫保洁面积95.3亿平方米,机械化率76%,相比2019年提升了4个百分点。

图表2:2018-2020年全国道路清扫保洁面积及机械化率(亿平方米,%)

资料来源:住建部、韦伯咨询

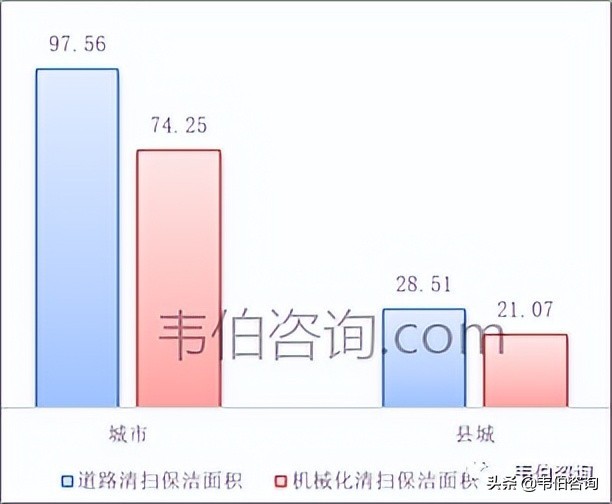

其中,城市(含县级市)道路清扫保洁面积97.5595亿平方米,机械化清扫保洁面积74.25亿平方米,机械化率76.1%;县城道路清扫保洁面积28.5亿平方米,机械化清扫保洁面积21.07亿平方米,机械化率73.9%。

图表3:2020年城市及县城道路清扫保洁面积及械化清扫保洁面积(亿平方米)

资料来源:住建部、韦伯咨询整理

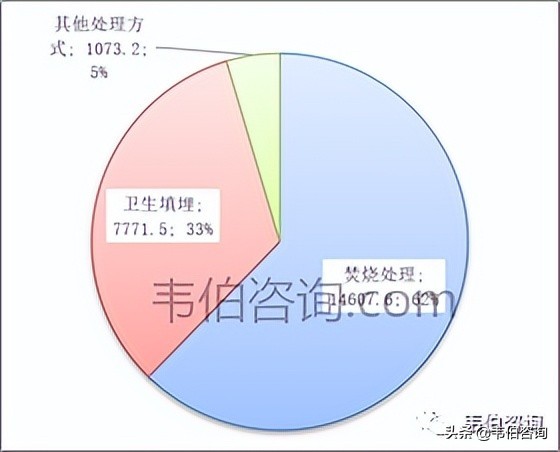

二、城市生活垃圾清运量2.35亿吨,焚烧处理占比超60%

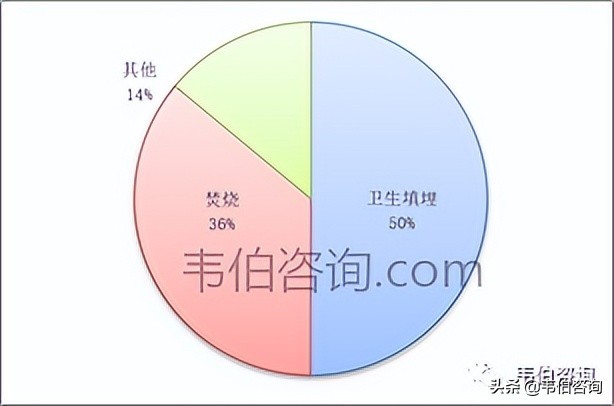

2020年全国城市生活垃圾清运量2.35亿吨,其中:焚烧处理14607.6万吨,占62%;卫生填埋处理7771.5万吨,占33%;其他处理方式1073.2万吨,占5%。垃圾无害化处理率高达99.7%。

图表4:2020年全国生活垃圾处置方式占比情况(万吨,%)

资料来源:住建部、韦伯咨询整理

2020年全国无害化处理厂数为1287座,其中卫生填埋、焚烧、其他无害化处理厂数分别为644座、463座、180座;全国无害化处理能力为963460吨/日,其中卫生填埋、焚烧、其他无害化处理能力分别为337848吨/日、567804吨/日、57808吨/日。

图表5:2020年全国无害化处理厂数各类型分布(座)

资料来源:住建部、韦伯咨询整理

三、环卫专用设备总数超30万辆,复合增长率超10%

全国城市生活垃圾清运量由2011年约1.64亿吨增长至2020年约2.35亿吨,复合增长率为3.66%。随着垃圾清运量的不断增长,相应的环卫专用设备数量也迅速增加。全国城市环卫专用车辆设备总数从2011年的100,340辆增加到2020年的306,422辆,复合增长率为11.81%。

图表6:2011-2020年全国城市垃圾清运量及环卫专用车辆设备总数(万吨,万辆)

资料来源:住建部、韦伯咨询

四、多项政策助推环卫服务细分产业不断发展

2019年6月,住建部等部委发布了《关于在全国地级及以上城市全面开展生活垃圾分类工作的通知》:要求到2020年,全国46个重点城市基本建成垃圾分类处理系统,到2025年,全国地级及以上城市基本建成垃圾分类处理系统。包括环卫服务在内的固废处置产业链都将受益于垃圾分类体系的推进及完善。

目前,我国城市、县城、镇和乡环卫车保有量约超45万辆,环卫车占全国机动车比例约千分之一,未来发展潜力巨大。2020年以来我国新能源环卫车产业政策呈现井喷式增长,2020年总共有17个国家和重点地方政策,而在2015-2019年我国于新能源环卫车的政策仍停留在每年5个以内,密集的政策出台极大助推新能源环卫车推广进程。

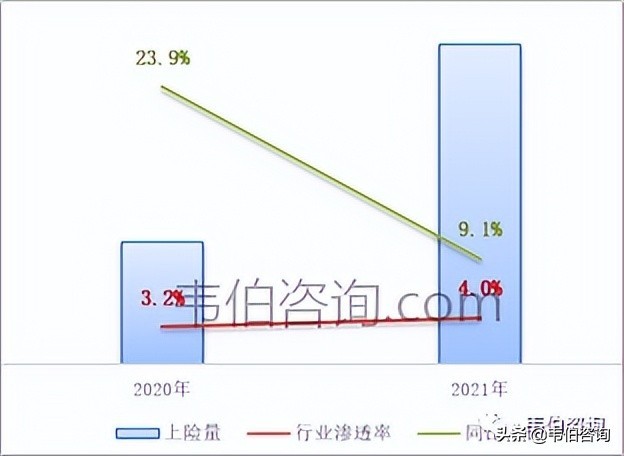

2021年国内新能源环卫设备上险量4052台,同比增长9.1%,行业渗透率为4%。虽然行业整体产品需求仍然以传统动力(柴油、燃气)产品为主,但新能源产品增速远超传统车,且新能源需求由2020年的“北京、深圳占比60%以上”,逐步演变为“遍地开花”的趋势。

图表7:2020-2021年国内新能源环卫设备上险量、增长率、行业渗透率(台,%)

资料来源:中汽数据终端、韦伯咨询整理

2021年以来,随着乡村振兴战略实施的不断深入,农村人居环境整治快速推进。包括农村户用厕所改造、农村生活垃圾收运处置体系建设、有机废弃物综合处置利用设施建设、城乡环卫一体化第三方治理推广、建立村庄保洁制度、数字乡村建设及农村人居环境监测监控等多个领域。由此带来农村环卫服务市场需求快速增长。 沿海地方政府海洋垃圾防治工作也取得进展。生态环境部指导沿海地方建立健全“海上环卫”工作机制,实施海洋垃圾入海防控与专项整治。目前,环渤海三省一市、福建省和海南省等均已建立“海上环卫”常态化工作机制,大力加强基础设施建设,推进海洋垃圾的及时清理和常态化监管,这也加速了海上环卫这一新兴领域的发展。

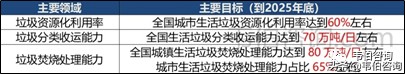

2021年5月,国家发改委、住房城乡建设部发布《“十四五”城镇生活垃圾分类和处理设施发展规划》提出:到2025年底,全国城市生活垃圾资源化利用率达到60%左右;全国生活垃圾分类收运能力达到70万吨/日左右,基本满足地级及以上城市生活垃圾分类收集、分类转运、分类处理需求;鼓励有条件的县城推进生活垃圾分类和处理设施建设;到2025年底,全国城镇生活垃圾焚烧处理能力达到80万吨/日左右,城市生活垃圾焚烧处理能力占比65%左右。这为中长期包括环卫服务产业在内的固废产业链发展提供了确定的广阔的空间。

图表8:2025年全国城镇生活垃圾分类及处理设施主要目标梳理

资料来源:国家发改委、住建部、韦伯咨询整理

五、环卫市场化改革向基层扩展,城区环卫市场化率超70%

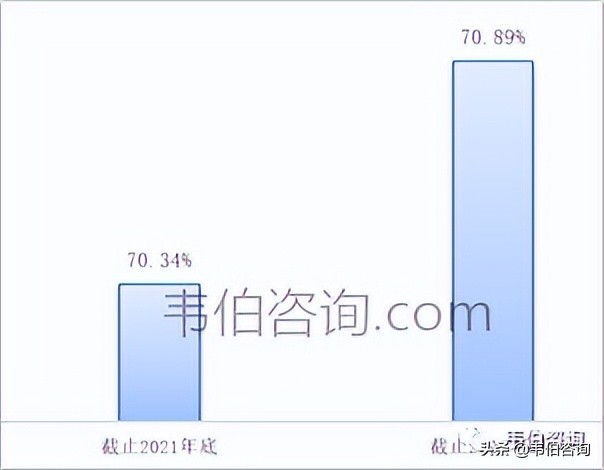

截止2021年底,全国完成城区(首轮)环卫市场化改革的区县数量为2006个,城区环卫市场化率为70.34%。

截止2022年3月初,全国完成城区(首轮)环卫市场化改革的区县增至2022个,与2021年年底相比,增加16个区县,城区环卫市场化率提升至70.89%。

图表9:全国城区(首轮)环卫市场化率完成情况

资料来源:生态环境部、韦伯咨询整理

经过多年发展,我国环卫服务市场化改革从沿海城市推广至三四线城市、中西部地区及县城、村镇等,一些中大型规模的环卫服务公司相继出现。2021年以来,局部地区环卫市场化出现“国企化”苗头,多个地区出现国有企业接管当地环卫业务“全域化”及“连片化”发展趋势。

六、环卫服务项目总量和年化总额均创历史新高

我国城镇化的发展带动环卫作业面积不断增加,同时生态环境治理持续加严、城市精细化管理的标准提高,驱动我国环卫服务市场规模持续增长,市场化的占比也持续提高。

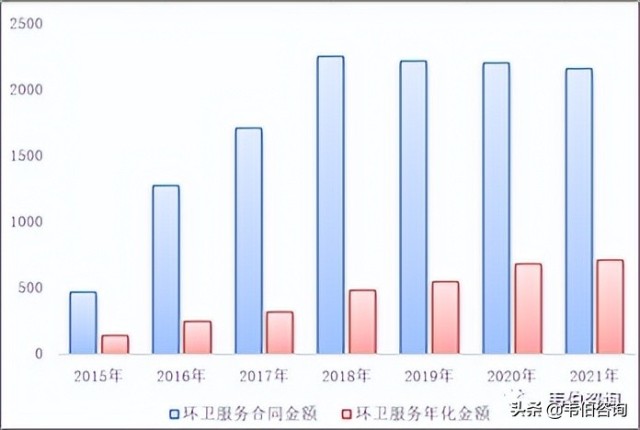

2020年,全国环卫市场化项目年化总额达686亿元,同比增长25%;环卫合同总额为2210亿元,同比减少1%。

图表10:2015-2021年全国环卫服务年化金额及合同金额(亿元)

资料来源:环境司南、韦伯咨询整理

2021年度全国各地共开标环卫服务项目/标段20535个,中标项目年化总额715亿元、合同总额2162亿元,开标项目总量和年化总额均创历史新高。

七、全国环卫服务市场大标频现,龙头企业竞争优势凸显

特许经营机制下的环卫服务作为城市固废处理的入口环节,引发了众多行业参与者的广泛关注;加之项目单体规模小、准入门槛低,竞争明显加剧。竞争企业主要包括了原有的环卫企业、向上游拓展的固废龙头、向下游拓展的设备企业和地方国资企业。

图表11:中国环卫服务企业类型及优势简介

资料来源:Wind、韦伯咨询整理

从企业中标情况来看,据不完全统计:2021年度的全国环卫服务市场大标频现,全年共开出247个合同总额超过1亿元的项目。2021年全国12个十亿级环卫项目累计释放超360亿元,中标企业集中在侨银股份、中环洁、盈峰中联、北控环境、东飞环境、福龙马、玉禾田、金沙田、人和环境以及郑州宇通重工有限公司全资子公司傲蓝得环境科技有限公司等环卫龙头企业手中。

2021年度,侨银股份在全国16个省、31个城市的39个区县共收获各类环卫项目44个,中标项目涉及环卫一体化、城市大管家、垃圾收转运、垃圾分类及厨余垃圾等多个细分领域,总成交金额为190.38亿元,年服务新增金额达14.18亿元,合同总额和年化总额双双位列全国第一。

图表12:2021年全国环卫服务市场订单合同/年化金额排名前十企业(亿元)

资料来源:环境司南、韦伯咨询整理

随着环卫服务行业一体化、机械化、智慧化发展和空白市场较少,管理规范、专业、具有品牌优势、技术优势和较强资金实力的企业,有能力并将加快进行全国性业务布局。

八、环卫一体化趋势下,物业企业大举收购环卫资产

2021年是环卫并购大年,而买家则主要来自于各大上市物业公司,包括碧桂园服务、雅生活服务、世茂天城、龙光集团服务等物企已经通过收并购成为环卫行业头部企业。

上市物业企业对环卫资产需求的井喷,来源于两大刚需:一方面,在环卫一体化趋势下,单体环卫项目体量越做越大,一个环卫一体化项目年化额动辄几千万、甚至超亿元,对于急于快速提升营收规模的上市物业公司来说,并购环卫公司是其“短平快”的增收利器;另一方面,环卫服务是城市服务的重要组成部分,环卫服务费用在城市服务项目占比超过50%。随着城市服务市场的陆续开放,“补环卫短板”对上市物业公司来说既现实又迫切。

图表13:2021年重点物业企业收购环卫资产情况统计

资料来源:Wind、韦伯咨询

据韦伯咨询的不完全统计:2021年3月以来,雅生活服务一连入股明日环境、明堂环卫、慧丰清轩、安徽宇润、中环美丽5家环卫公司;4月世茂天城收购深兄环境公司67%股权,8月再收购金沙田科技60%股权;龙光智慧服务收购奇岭环境70%股权,正式进军环卫领域;9月广东金发物业股份有限公司新增投资企业江门卓盈环境服务有限公司,并持有其100%股权。10月,旭辉永升收购湖南美中环境51%股权。11月,金地物业获得西安天天清洗70%的股权,后者先后在西安市、西咸新区、榆林市等地中标10多个环卫服务项目。合景悠活收购广东特丽洁环境工程有限公司5%股权,后者主营业务为环卫服务等,累计在全国各地中标各类环卫项目超百个。

更多关于环卫服务行业的全面数据和深度研究,请查看韦伯咨询独家发布的《2022年中国环卫服务行业专题调研与深度分析报告》。